SWIFT gpi: Innovation im globalen Banking

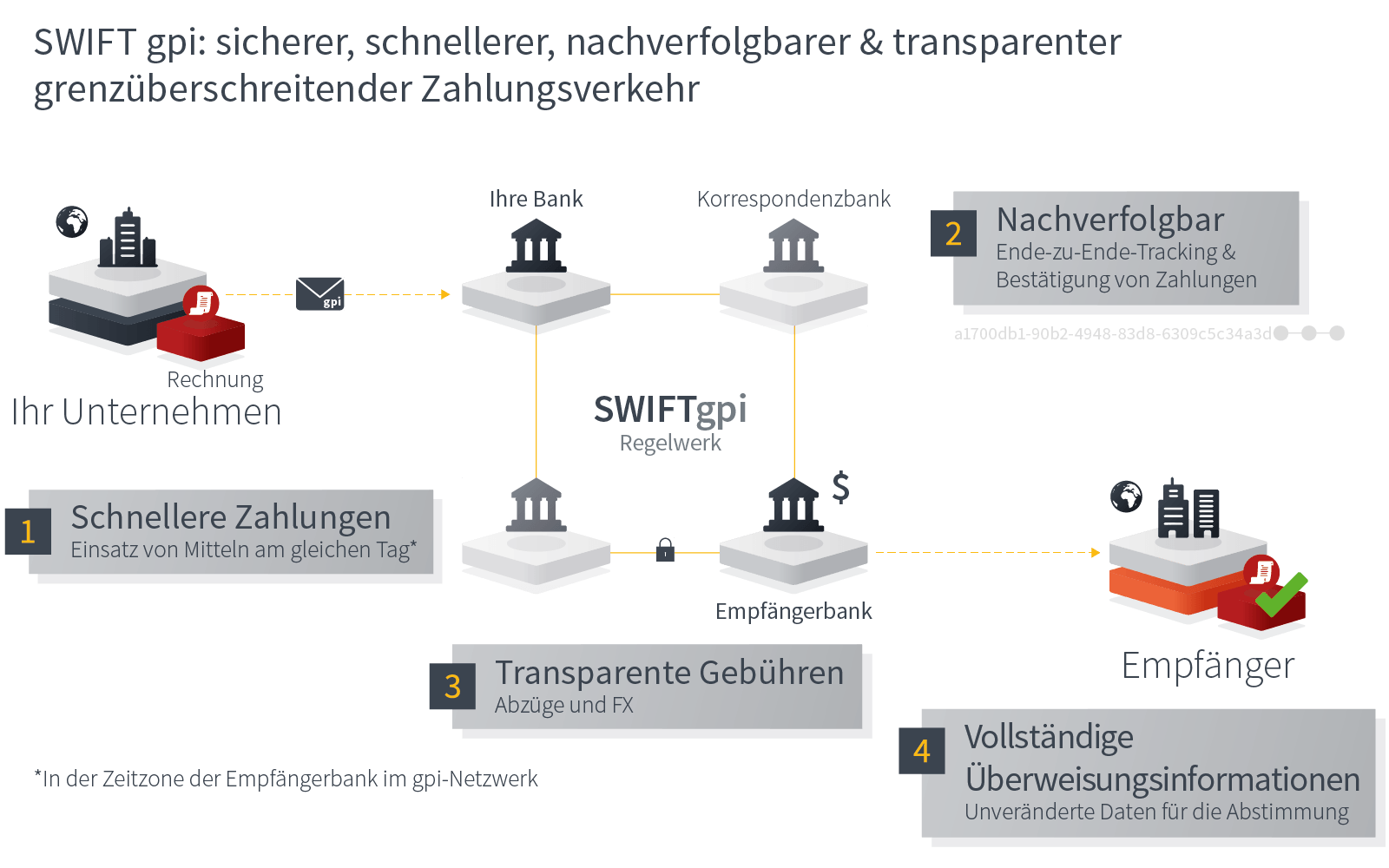

Das undurchschaubare Geflecht an Banken und Referenzbanken im grenzüberschreitenden Zahlungsverkehr ist eine der letzten großen Hürden für Treasurer auf dem Weg zu Effizienz und Transparenz. Das Projekt SWIFT gpi – „global payments innovation“ – bietet eine neue, schnelle Zahlungsverkehrslösung mit Nachverfolgung (Tracking). Auch sind Informationen über die beteiligten Institute, Orte, Ankunfts- und Weitergabe-Zeitpunkte, Referenz-IDs sowie individuell anfallende Gebühren real-time verfügbar. Wir schauen: Wo steht das Projekt? Was kann eine integrierte Lösung für das Treasury leisten? Wie werden integrierte gpi-Zahlungen das Treasury verändern?

Herausforderungen im grenzüberschreitenden Payment

Im grenzüberschreitenden Zahlungsverkehr sind meist mehrere Banken involviert (sog. Korrespondenzbankmodell), bis ein Betrag vom Konto des Senders zum Konto des Empfängers transferiert ist. Daraus resultieren vier bislang kaum zu überwindende Hürden für Treasurer:

1) Zeit: Klassische grenzüberschreitende Zahlungsaufträge benötigen manchmal mehrere Tage von der Beauftragung bis zur Gutschrift – viel zu lange für ein effizientes Cash Management.

2) Transparenz: Zwischen beauftragter Bank und empfangender Bank liegen oft mehrere Korrespondenzbanken – ein bislang undurchschaubares Banken-Geflecht, das Treasurern aus Sicherheits- und Compliance-Aspekten Bauchschmerzen bereitet

3) Nachverfolgung: Treasurer wissen derzeit weder, wo sich die Zahlung befindet, noch wann ein Zahlungsauftrag beim Empfänger eintreffen wird – ein unkalkulierbares Risiko für das Geschäft und ein Umstand, der immer wieder zu zeitaufwendigen Rückfragen bei der beauftragten Bank führen kann

4) Überweisungsinformationen: Im Prozess der grenzüberschreitenden Überweisung gehen regelmäßig Überweisungsinformationen verloren oder werden verändert, auch weicht der gut geschriebene Betrag vom anfangs initiierten Zahlungsauftrag ab, weil die Korrespondenzbanken Gebühren in nicht definierter Höhe abziehen – so folgt im Anschluss an die Gutschrift ein aufwendiger Abstimmungsprozess

SWIFT global payments innovation – SWIFT gpi

Im Januar 2017 führte die Genossenschaft SWIFT den gpi-Service ein, mit dem weltweite Zahlungen schnell und nachverfolgbar abgewickelt werden können. Bis Ende 2020 soll jede der rund 10.000 am SWIFT-Netzwerk teilhabenden Banken in der Lage sein, eine Überweisung mit durchgängiger Ende-zu-Ende-Verfolgung und voller Transparenz entlang der gesamten Zahlungskette innerhalb von 24 Stunden anzubieten. Ermöglicht wird diese Transparenz und die deutlich beschleunigte Abwicklung durch eine gpi-Referenz, die Unique End to End Transaction Reference UETR.

So funktioniert die Unique End-to-End Transaction Reference UETR

Die UETR funktioniert wie eine Sendungsverfolgungsnummer im Paketversand: Der Sender vergibt diese eindeutige und nicht veränderbare Referenz, wodurch jederzeit überprüft werden kann, wo der Auftrag sich befindet. Diese Referenz gewährleistet nicht nur die vollständige Transparenz über den Abwicklungsweg, sondern ermöglicht die vollständig digitalisierte und damit enorm schnelle Abwicklung. Darüber hinaus erhält der Sender automatisch eine Mitteilung, sobald sich der Status seiner Zahlung ändert. Herrscht bei der konventionellen grenzüberschreitenden Überweisung über lange Zeit Funkstille und gespanntes Warten auf den mühselig abzustimmenden Zahlungseingang, erfolgt bei einer gpi-Überweisung ein automatisch generiertes Feuerwerk an Nachrichten mit Informationen über den Status der Zahlung.

Natürlich können auch die Fachabteilungen der Banken den Status der Kundenzahlung jederzeit einsehen und damit schnell auf Anfragen reagieren. Teilweise haben Banken auch Möglichkeiten in ihre Internetbanking-Anwendungen integriert, die es Firmenkunden erlauben, beauftragte gpi-Zahlungen zu „tracken“. Keine schlechte Idee – jedoch nutzt ein Firmenkunde in der Regel mehrere Banken für den Auslandszahlungsverkehr, weshalb er den Status auf verschiedenen Bankportalen kontrollieren muss. Hier ist eine bankenneutrale Integration in ein Treasury Management System wie Coupa Treasury eine sehr viel elegantere Lösung, da hier alle Tracking- und Statusinformationen an zentraler Stelle zusammenlaufen, egal wie viele Banken in den Auslandszahlungsverkehr involviert sind.

Das Projekt SWIFT gpi for Corporates – neue Dynamik und Transparenz im Treasury

Um die Vorteile der SWIFT-gpi-Technologie auch Unternehmen direkt zur Verfügung stellen zu können, startete SWIFT im November 2018 das Projekt SWIFT gpi for Corporates. Ziel war es dabei, den Unternehmen Lösungen anbieten zu können, mit denen sie gpi-Zahlungsaufträge direkt in ihrer Zahlungsverkehrslösung initiieren können.

Die Aufgaben für Banken und für Unternehmen

Die Rolle der Banken

Die Voraussetzung dafür, dass gpi-Zahlungsaufträge mit der ergänzten Information abgewickelt werden können, ist, dass die teilnehmenden Banken diese Information verarbeiten können. Mehr als 280 Institute weltweit, darunter 49 der TOP 50 Banken, haben sich auf ein einheitliches Service Level Agreement SLA verständigt. Diese große Gemeinschaft an teilnehmenden Banken gewährleistet, dass die Kommunikation und damit die schnelle Weiterverarbeitung auf Seiten der Banken funktioniert. Schon heute wickeln die meisten Banken den grenzüberschreitenden Zahlungsverkehr intern überwiegend als gpi-Zahlungsauftrag ab.

Die Rolle der Unternehmen

Innerhalb der gpi-Prozesskette spielt die UETR die entscheidende Rolle. Unternehmen, die ihren Zahlungsverkehr selbst initiieren, beispielsweise über eine im Treasury Management System integrierte Zahlungsverkehrslösung, müssen diese Referenz entsprechend den Anforderungen des SWIFT-Netzwerks an den Zahlungsauftrag anheften können bzw. das Format des Zahlungsauftrags an den richtigen Stellen um die entsprechenden Informationen erweitern. Die mit der UETR mitgelieferten Informationen erleichtern die Abstimmung und können je nach System automatisch zugeordnet werden.

Coupa Treasury bietet integrierte SWIFT-gpi-for Corporates-Technologie

Coupa Treasury verfügt über die Integration der SWIFT-gpi-for-Corporates-Technologie. Mit dieser Integration generiert das Treasury Management System die für die gpi-Zahlung notwendige unveränderbare und nachverfolgbare Referenz (UETR). Mit der gpi-Integration kann das Treasury Management System Coupa Treasury ebenso eingehende gpi-Status-Nachrichten automatisiert verarbeiten, wodurch auch der Status der Zahlung jederzeit für Anwender überprüfbar ist.

Voraussetzung für die Nutzung der SWIFT-gpi-for-Corporates-Technologie ist ein eigener SWIFT BIC (Business Identifier Code), die Registrierung des eigenen BIC für gpi for Corporates sowie die Einbindung von Finanzinstituten, die gpi for Corporates als Service anbieten. Mit SWIFT gpi for Corporates eröffnen sich für das Treasury völlig neue Chancen in der Automatisierung von Treasury-Prozessen, einhergehend mit einer neuen Effizienzsteigerung und mit höherer Sicherheit.

Wie wird gpi das Treasury verändern?

gpi ist schnell, schafft Transparenz über Gebühren und Währungen und liefert jede Menge an Informationen: darüber, wo sich der Zahlungsauftrag befindet und weitere Angaben zur erleichterten Abstimmung. Die SWIFT gpi Initiative zeigt ganz deutlich, dass sich der Zahlungsverkehr derzeit in Richtung Echtzeitverarbeitung entwickelt. Dies wird auch das Arbeiten von Treasurern und die Prozesse im Treasury verändern.

Empfehlungen für das Treasury

Das Treasury sollte berücksichtigen, dass:

- durch eine verbesserte Lokalisierung der liquiden Mittel und zeitnahe Bestätigungen (Confirmations) durch die Bank des Zahlungsempfängers die Liquiditätsplanung ggf. neu justiert werden muss

- transparente Gebühren ein solides Fundament für Verhandlungen mit Banken darstellen, die möglicherweise die Bankenstrategie des Unternehmens beeinflussen

- Effizienzgewinne hinsichtlich der schnelleren Verfügbarkeit von Kapital (Stichwort „same-day“) möglich werden

- verspätet eintreffende Zahlungen beim Empfänger und damit einhergehende Schwierigkeiten zukünftig der Vergangenheit angehören könnten

- die gestiegenen Sicherheitsanforderungen im Zahlungsverkehr diese neue Dynamik und Transparenz des grenzüberschreitenden Zahlungsverkehrs als einen neuen Standard für die Arbeit des Treasury im Allgemeinen setzen

Entdecken Sie jetzt Coupa Treasury!